图:东方IC

今天,来自某证券的一份研报刷屏了!

这篇“神研报”标题为——《天干地支在择时中的应用初探》。

对,你没看错,这不是一篇风水学说,而是教你炒股的券商研报。

阴阳五行如何用来“炒股”

下面欢迎进入进入“阴阳五行教你炒股”时间。如能看懂,为您鼓掌周易四柱风水不可简单看五行;如有不懂,纯属正常。

研报分为三个部分:

天干地支主导的时间周期

干地支在择时中的应用思路

天干地支在A股择时中的实证探索

天干地支,简称为干支,源自中国远古时代对天象的观测,简化后的天干地支为:“甲、乙、丙、丁、戊、己、庚、辛、壬、癸”称为十天干,“子、丑、寅、卯、辰、巳、午、未、申、酉、戌、亥”称为十二地支。

研报称,万事万物都有阴阳五行,而股市像水一样流动,涨跌起伏,因此应该属水。

股市如同大海一样可以容纳百川,百川即指各路资金,股市是各路资金的汇集地,能泄资金之洪,股市也如同一条条小溪直流向大海,源远流长,因此股市定义为壬水或者更为合适。

研报引入了道家的五行相生相克的逻辑,来推理每个年份的涨跌。

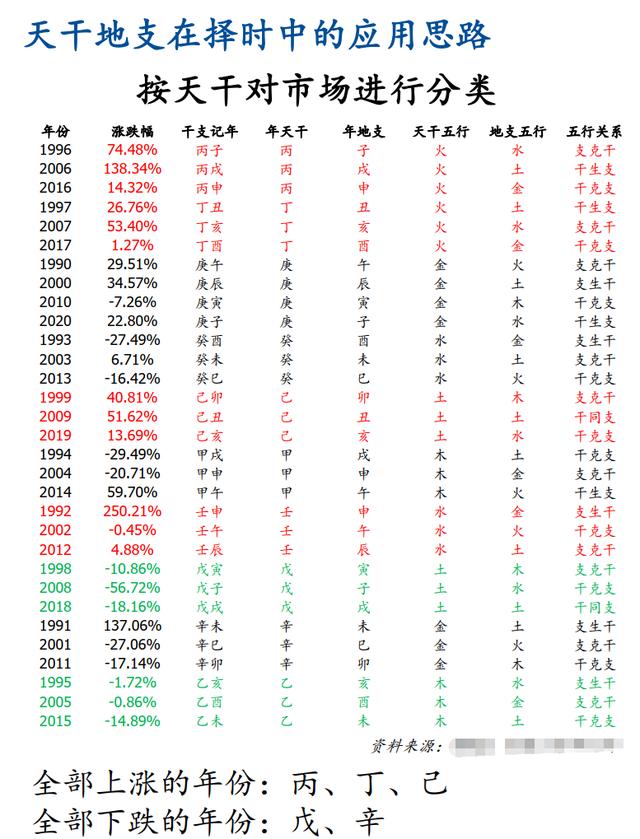

研报称,按照天干分类,全部上涨的年份为丙、丁、己,全部下跌的年份为戊、辛;按照地支分类,全部上涨的年份为辰、丑、午,全部下跌的年份为巳、寅。

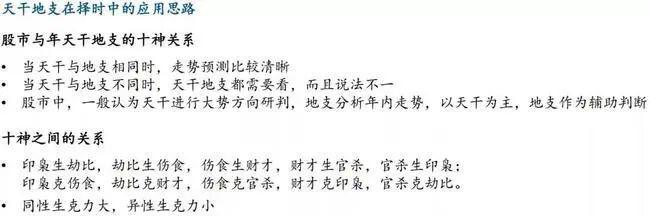

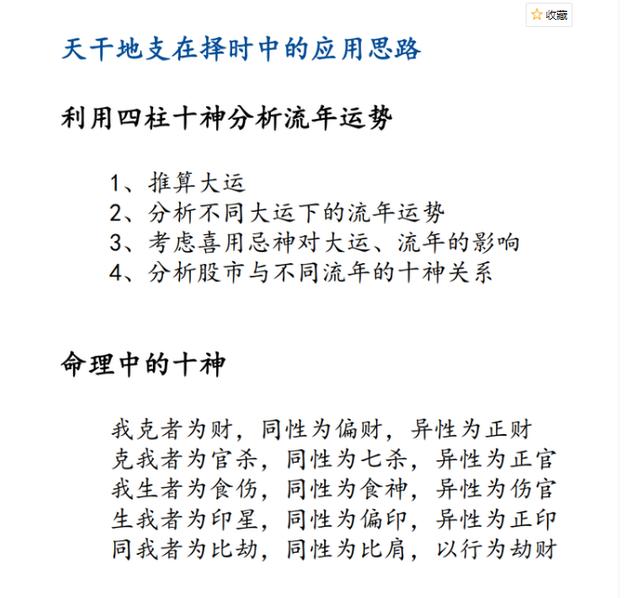

如果说天干地支一般人还稍微听说过,接下来引入的“四柱十神”估计寻常人闻所未闻。

经过各种大数据统计和分析,研报提出天干地支在A股择时中的应用探索:

1、按年干分析,年干为丙、丁、己即尾数为6、7、9的年份上涨,年干为戊、辛及尾数为8、1的年份下跌;

2、按年支分析,年支为辰、丑、午的年份上涨,年支为巳、寅的年份下跌;

3、按年干支的关系,干生支的年份上涨;

4、按照十神的关系,年干为丙、丁、己即尾数为6、7、9的年份上涨,年干为戊、辛及尾数为8的年份下跌。

2021年为辛丑年,辛属阴金,丑属阴土,土生金,支生干,A股的年干十神为正印,年支十神为正官,十神组合为官生印。

2022年为壬寅年,壬属阳水,寅属阳木,水生木,干生支,A股的年干十神为比肩,年支十神为食神,十神组合为比肩生食神。

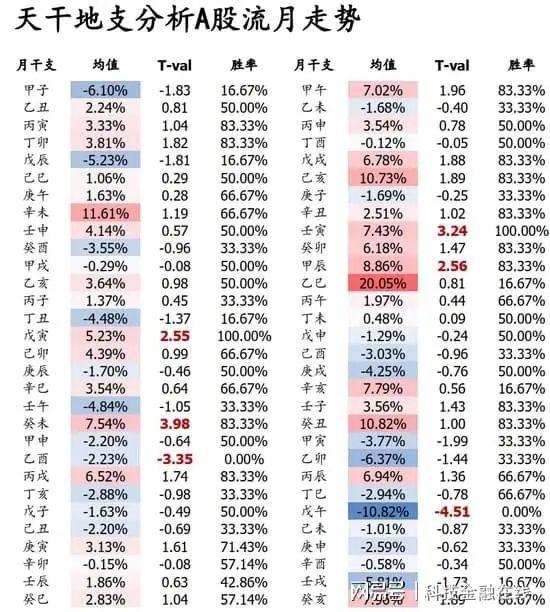

研报还用天干地支分析A股流月走势:

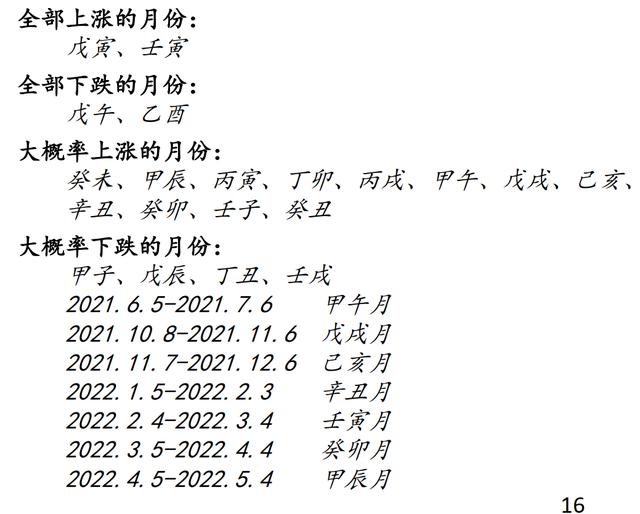

最后,研报算出明年各个月份上涨和下跌的概率:

该篇研报的分析师特意指出,本报告观点全部基于历史统计与量化模型,存在历史规律与量化模型失效的风险。

券商用风水测股市早有先例

用风水预测股市在民间较为多见,而在券商里头也并非新鲜事。

例如香港的中信里昂证券,每年春节都会搞一份“风水指数报告”,但相比严肃报告,这份报告娱乐成分更多,最初只出现在新春佳节来临时寄给客户的贺卡中。

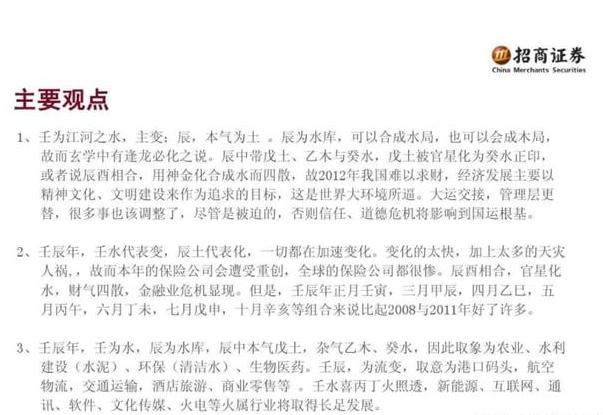

而早在2011年12月,一份所谓“招商证券”发布名为《八卦2012壬辰年》的易经版投资报告截图在网络上被疯狂转发。据截图,报告内容是运用中国农历干支纪年和五行等方法对全球形势、国际国内经济运行和资本市场进行分析和预测。

但据当时媒体报道,招商证券市场部一位经理表示:“我们不可能发布这样的研报”,他同时表示没什么好澄清的,就当是一则笑谈吧。

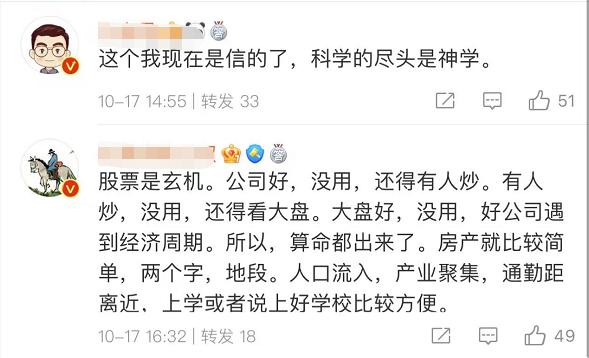

而对于今天这份刷屏的“阴阳五行研报”,有投资者戏称,原来“科学的尽头是神学”,有网友顿悟“炒股有时候和算命界限模糊”,有网友惊讶“惊呆了老铁这是什么表演”,还有网友建议——应该研究一下孙子兵法和望闻问切在股市中的应用。

还有哪些奇葩研报周易四柱风水不可简单看五行?

在社交媒体如火如荼的大浪潮中,众多在过去具有“高大上”形象的金融机构放下身段,尝试互联网思维,迎合移动互联网时代的行文风格,试图吸引更多流量,以期获得更高的“变现”可能性。

相信民生证券当年那份《和尚,你又在与哪个女人纠缠?——唐僧的911》应该让不少人印象深刻。不久后,民生证券再次打造出一份“网红研报”——《“亚文化”深度研究系列之一:粉红当道,宅腐盛行》。

随后,民生证券紧急发布一份处罚文件,称上述两份研报文风失当,公司决定对研究院主要领导和直接负责人均进行通报批评和处罚。

还有长城证券(002939.SZ)的“放飞自我式”研报——《我们坚决不要脸了》,也曾受到广泛关注。研报中写到“上周我们还是大盘坚定的拥护者,但是黑天鹅事件后,我们坚决不要脸了,做卖方的就不能要脸。脸面重要还是投资收益重要?让客户赔钱还是让客户及时止损?不管是卖方还是买方,你永远不可能是真理但请向真理靠近。”

市场上普遍认为,研报奇葩化是券商研究圈浮躁的表现,一些研究员急功近利,希望快速成名。要获得以公募基金为代表的机构投资者认同并不容易,有部分分析师不惜成为“标题党”或在内容上标新立异。

从2016年的《侠之大者为国接盘》到《有种冷叫你妈觉得你冷》再到《你大妈不是你大妈,你大爷还是你大爷》,奇葩研报的频繁出现引起行业内外关注。当年中国证券报就曾报道,有基金经理已坦言,看邮件时如果收到一封“标题党”的研报确实可能会点进去看一下,但内容才是核心要义。

北京一家基金公司投资总监曾表示,这两年很多研究员写研报是“拍脑袋”,不谈基本面,想找出真正有含金量的研报极其不易。另一位“80后”基金经理也表达了同样的观点,“标题党”层出不穷,内容却不“给力”,券商研报整体质量有所下降。

大多数情况下,这些风格出位的券商研报并不会影响到基金经理的决策。华南地区某大型基金公司的基金经理表示,“更喜欢看到有数据和逻辑进行支持的研报,这种类型的卖方才会考虑作为长期接触的对象。”

证监会多次加强研报监管

而在9月时候,证监会回复网友“关于加强证券公司研究报告管理的建议”的留言时,证监会表示,后续将持续加强证券公司发布证券研究报告业务监管,规范从业人员执业行为,保护投资者合法权益,维护证券市场良好秩序。

证监会指出,《发布证券研究报告暂行规定》明确了证券研究报告形成、发布、使用等监管规定,要求发布证券研究报告的证券公司应当“遵循独立、客观、公平、审慎原则,有效防范利益冲突”“建立健全业务管理制度,对发布证券研究报告行为及相关人员实行集中统一管理”“做好证券研究报告发布前的质量控制和合规审查”,署名的证券分析师应当“保证信息来源合法合规,研究方法专业审慎,分析结论具有合理依据”。

2020年至今,证监会依法对违反上述要求的证券分析师和证券公司采取8项行政监管措施,对研究依据不充分、研究方法不审慎、质量控制和合规审查流于形式等问题进行了严厉处罚。同时,指导证券业协会组织专业培训、强化自律管理,完善分类评价机制,持续督促、引导证券公司加大业务投入、培育专业人才、强化合规管理,推动发布证券研究报告业务高质量发展。

大家怎么看待这么一份券商研报呢?

来源丨证券时报、中国证券报、券业观察、科技金融在线等

本期编辑 刘雪莹 陈思